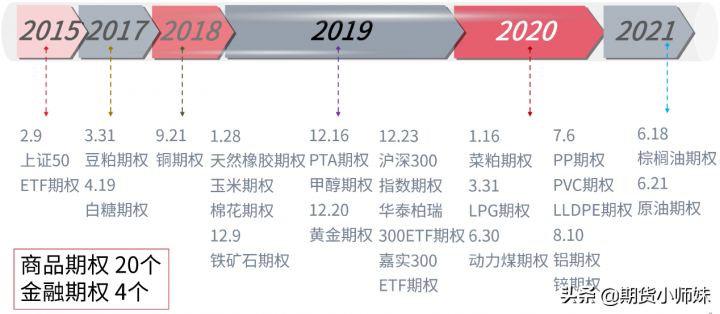

从2015年至今,交易所已经上市了20个商品期权和4个金融期权(见下图),标的物涵盖了农产品、能源化工、有色、黑色、股指等种类,可以预见,已有的商品期货品种陆续都会配套对应的期权。

交易期权的前提是要对交易的对象,也就是期权合约有一个充分的了解,按照交易所发布的期权交易规则,期权合约是指由交易所统一制定的,规定买方有权在将来某一时间以特定价格买入或者卖出约定标的物的标准化合约。

这个定义中需要明确的是,期权是规定了买期权一方的权利,这个权利是未来能够以事先约定好的价格买卖标的物,事先约定好的价格就是行权价。未来买入标的物,这个期权就是看涨期权,未来卖出标的物的期权就是看跌期权。有买期权的,就有卖期权的,期权买方行权后,卖看涨期权要卖出标的物,卖看跌期权要买入标的物。

另外,根据行权时间的不同,分为欧式期权和美式期权,欧式期权的买方只能在到期日提出行权,而美式期权的买方可以在到期日及之前任一交易时间提出行权。目前上海期货交易所上市的金属期权——铜、铝、锌和黄金期权都是美式期权(注意是修改后的合约)。

按照看涨期权和看跌期权,以及不同的行权价,可以将一个期货合约对应的所有期权合约罗列出来,在交易软件中一般表现为T型报价,如上图所示,为沪铜2201期货合约对应的期权盘面。而根据行权价和标的期货价格的关系,又可以将期权分为实值期权、平值期权和虚值期权三类。

如何判断一个期权是实值、虚值还是平值呢?一个直接有效的方法是,让期权立刻行权,转为期货头寸后,期货浮盈,那么期权就是实值期权,期货浮亏,该期权就是虚值期权,期货浮盈为0,就是平值期权。

比如图中CU2201C75000这个期权合约,立刻行权就持有75000买入的CU2201多仓,市场最新价是70590,那么浮亏4410,CU2201C75000就是虚值期权。同理CU2201P65000是虚值期权,CU2201C66000和CU2201P74000是实值期权。

以上是静态的去比较,实际交易中,行情在不断变化,虚实程度也随之在变化,并不是绝对的。单从价格上来看,实值期权>平值期权>虚值期权,意味着买期权的成本不同,卖期权的收益也不同。此外还有其它一些指标的表现也会不一样,都是交易期权需要注意的地方。

交易期权以期获利,最终还是表现在期权价格的涨跌变化中。买入期权,期权价格上涨则获利,下跌则亏损,卖出期权反之亦然。换句话说,如果想交易期权获利,就要先弄清楚哪些因素影响期权价格变化,如何影响,然后再分析这些因素,最后决定是买期权还是卖期权。

根据期权定价理论可知,期权价格由标的价格、行权价、波动率、到期时间和利率决定,最重要的就是标的价格、波动率和到期时间这三个。它们对于期权价格的影响分别是:标的期货价格变化和看涨期权价格变化成正比,和看跌期权价格变化成反比;波动率变化和期权价格变化成正比;随着到期时间逐渐缩短,期权价格也逐渐减小。

所以,如果判断期货价格上涨,波动率上升,最好是买看涨期权,如果期货价格下跌,波动率下降,最好是卖看涨期权。市场行情是在动态变化的,价格、波动率也在变动,所以要综合判断这些因素的共同影响。

期权策略的交易逻辑如果有可以遵循的路径的话,那么应该是首先对标的期货价格的方向有一个判断,是上涨下跌还是震荡,是大涨大跌还是幅度有限,相对应就筛选出可用的期权。然后再参考波动率的情况以及到期时间的长短,选择合适的合约月份及行权价。入场确定了以后不能忘了持仓的风险控制,要清楚所选策略的风险点所在,想好应对措施,在行情变化时可以及时调整,才能有备无患。

具体到期权策略,期权本身就分为看涨期权和看跌期权,再加上买卖双向操作,基础策略就有买入看涨期权、卖出看涨期权、买入看跌期权和卖出看跌期权四种。这四个策略再进行组合,又有价差,跨式等策略。

如果从交易目的来看,期权策略可分为方向性策略,波动性策略和对冲策略。方向性策略顾名思义,适用于对标的期货走势不同的情况。而波动性策略是期权交易中比较特别的一种,比如CU2201合约从10月底以来处于震荡行情,期货多空不好操作,但利用期权的波动性策略,即卖出宽跨式策略,仍然可以获利。

原因就在于卖出看涨期权和看跌期权,标的价格变化对期权价格的影响大致抵消了,但波动率下降和到期时间减少使得期权价格下跌,那么卖出宽跨式组合就获利了。

对冲策略就是在已有期货持仓基础之上,买入期权进行保护,当方向不利时用期权盈利抵消期货亏损,或者卖出期权增加权利金收益,实际交易过程中可根据资金情况和盈亏目标相机选择。