2022年A股开门不利,刚过去的几个交易日,市场波动明显加剧且板块轮动加快。背后原因不管是受到美债收益率上升的影响,还是机构跨年调仓所导致,总之今年的市场又将充满了不确定性。

既然短线投资节奏和板块机会难以把握,索性就放眼更长的未来。从A股过去十年表现来看,累计涨幅靠前的大牛股们,身上都具备一个典型的特征,那就是分别属于各个行业的龙头公司。它们即使在上涨过程中出现一定程度的回撤,但在长时间维度上,表现都是可圈可点,最终绽放出了“时间玫瑰”。

长期表现优秀,背后逻辑也不难猜想!什么才是创造长期超额收益的源泉呢?本质上还是要看上市公司创造回报的能力,而龙头公司们普遍具备高营收、高ROE、高市占率等典型特征。

这与股神巴菲特的投资理念同样不谋而合,他有一句耳熟能详的名言:“人生就像滚雪球,最重要之事是发现湿雪和长长的山坡”。在他眼中的好公司,既要拥有“湿雪”(盈利能力强的公司),还要具备“长坡”(公司所处行业的发展空间)。

美股龙头股的长期表现,或许更有借鉴意义。1980年以来,流通市值前20%的个股,在绝大多数时间里表现更优,市值越大的个股,机构持股越集中。即使从行业角度看也是如此,比如FAANG(脸书、苹果、亚马逊、奈飞、谷歌)等互联网巨头,过去十年靓丽的股价表现,相信都用不着司令列出具体数字,大家也能感受到。

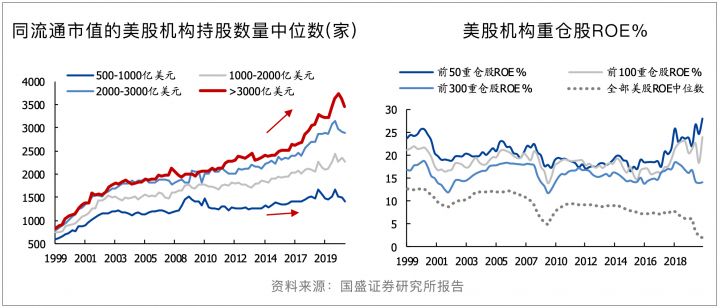

美股龙头股,除了长期具备垄断流动性、估值长期溢价、强者恒强等特点以外,还具备高ROE特征。国盛证券报告显示,美股机构重仓股的ROE水平普遍较高,以2020年为例,前50大重仓股的平均ROE高达26.1%,前100、前300、前500重仓股的平均ROE逐渐降低,不过仍然显著高于全部美股的ROE水平。

回顾过去四十年,美股龙头股大幅跑赢市场背后的原因,离不开美股机构化时代的开启。最近几年A股机构化同样正在加速,外资重仓股和基金重仓股大幅跑赢市场,多数行业龙头股获得明显的估值溢价。借助拥有优秀“龙头股”挖掘理念的基金经理,去布局那些长期发展前景向好,且估值水平明显回落的行业龙头,无疑是比较省心的方式。

司令看到,拟由李坤元、张一然共同管理的中加龙头精选混合(A类:013771,C类:013772),该产品就是投资A+H两地市场各细分行业龙头上市公司,以分享中国经济转型背景下,基本面状况健康、竞争优势明显、盈利能力较强优质公司的长期收益。

产品所界定的“龙头”主题,范围包括:规模领先的公司、市场份额大的公司、行业影响力强的公司、盈利能力强的公司,以及未来有潜力成为细分行业新龙头的公司。

投资策略上,不过分重仓单一行业。具体来看,A股重点覆盖消费、科技、制造业、专精特新等领域的龙头公司或“隐性冠军”,港股主要投资于大市值龙头公司。并且,通过分散个股以降低组合波动风险。

下面,让我们一起来看看两位拟任基金经理的过往经验及投资能力。

李坤元,南开大学金融学硕士,现任中加权益投资部负责人,拥有15年穿越牛熊经验,A+H跨市场资产配置能力出众,具备宏观和多行业研究的复合背景,擅长在多变的市场风格中寻找投资机会,管理的产品曾5次斩获“金基金奖”“明星基金奖”等权威奖项。

张一然,美国伊利诺伊理工大学金融学硕士,拥有9年投资研究经验,曾任北京泓澄投资管理有限公司科技行业研究员、科技行业高级研究员、TMT组长,尤其擅长半导体、SaaS软件、高端制造行业的机会挖掘,典型的泛科技成长先锋风格。

中加官网数据显示,李坤元从2020年8月13日产品成立起,独立管理中加优势企业混合A,截至2021年12月31日,任职回报62.47%(折算成年化回报率为42.02%),同期沪深300上涨3.76%,Wind偏股混合型基金指数上涨17.22%;另据银河证券数据,该基金2021年收益排名同类前12%(83/692)。

从行业配置情况看,分布较为均衡。以2021年中报申万一级行业为例,其中食品饮料占比35.66%,电气设备占比8.96%,电子占比8.72%,医药生物占比7.44%,采掘占比7.35%,纺织服装占比5%,同时还布局化工、汽车、计算机、有色金属、非银金融、机械设备等行业。

从持仓个股特点看,行业龙头特征较为明显。比如2021Q3前十大重仓股,分布于有色金属、电子、电力设备、钢铁、食品饮料等行业里,多为各行业内的赫赫有名的龙头企业。

整体看来,李坤元对宏观发展趋势有着深入理解,涉猎行业较为广泛,坚守价值,挖掘成长,注重组合的中长期回报。此次与科技成长先锋张一然搭档,相信能够更好地挖掘A+H两地市场龙头。

或许有小伙伴对中加基金还不太熟悉,司令就再多啰嗦两句。中加基金成立于2013年,是北京银行旗下基金公司(第三批“银行系”公募)。公司拥有成熟的投研和风控体系,全面覆盖权益、固收、资产配置、量化等领域,截至2021年三季度,资产管理规模已超过1400亿(数据来源:中加基金)。

好了,近期随着估值的调整,部分细分板块龙头公司又逐步进入配置区间。投资想要长期穿越牛熊,借助优秀的基金经理去积极拥抱全市场龙头股,无疑也是不错的策略。中加龙头精选混合(A类:013771,C类:013772)正在中加基金官方直销渠道及各大代销渠道火热发售,感兴趣的朋友可以多关注。

欢迎关注“SL基金圈”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。基金过往业绩不代表未来,购买前请仔细阅读基金法律文件,选择适合自己的产品。有任何问题,麦克风交给你们high起来~~

注释:中加优势企业混合A基金成立于2020年8月13日,李坤元自2020年8月13日起任基金经理。中加优势企业混合A成立以来净值增长率为62.47%,同期业绩比较基准增长率为4.72%。中加新兴成长混合A成立于2020年9月17日,李坤元自2020年9月17日起任基金经理,张一然自2021年7月28日起任基金经理。中加新兴成长混合A成立以来净值增长率为42.76%,同期业绩比较基准增长率为6.64%。中加新兴消费混合A成立于2020年12月9日,李坤元自2020年12月9日起任基金经理。中加新兴消费混合A成立以来净值增长率为2.46%,同期业绩比较基准增长率为-1.7%。净值增长率经托管行复核后的净值计算得出,其他数据来源于同花顺iFinD,截止日期20211231。